Bancoagrícola, el principal actor de la plaza financiera salvadoreña, cerrará 2025 como un “año extraordinario”, impulsado por un fuerte crecimiento en los activos y la cartera de depósitos, indicadores clave de la salud de la economía.

Alexander Pinilla, vicepresidente financiero de Bancoagrícola, señaló que 2025 cierra con varios “hitos”, entre ellos el 70.º aniversario de operaciones, un crecimiento sostenido de las carteras, el lanzamiento de productos dirigidos a personas no bancarizadas y el inicio de una nueva etapa corporativa con la creación del Grupo Cibest, que asumió los negocios regionales que antes operaban bajo la sombrilla de Bancolombia.

Pinilla detalló que, al cierre de noviembre, la cartera de préstamos superaba los $4,500 millones, los activos alcanzaban los $7,000 millones y los depósitos rebasaban los $5,600 millones.

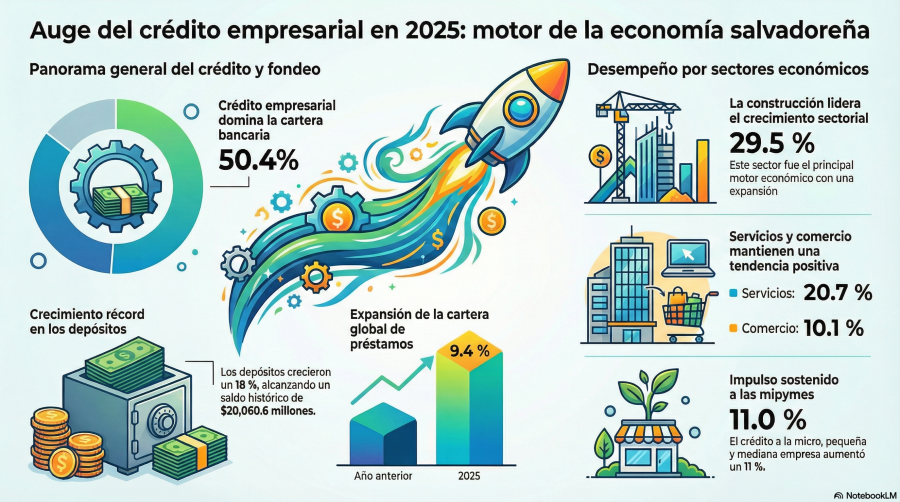

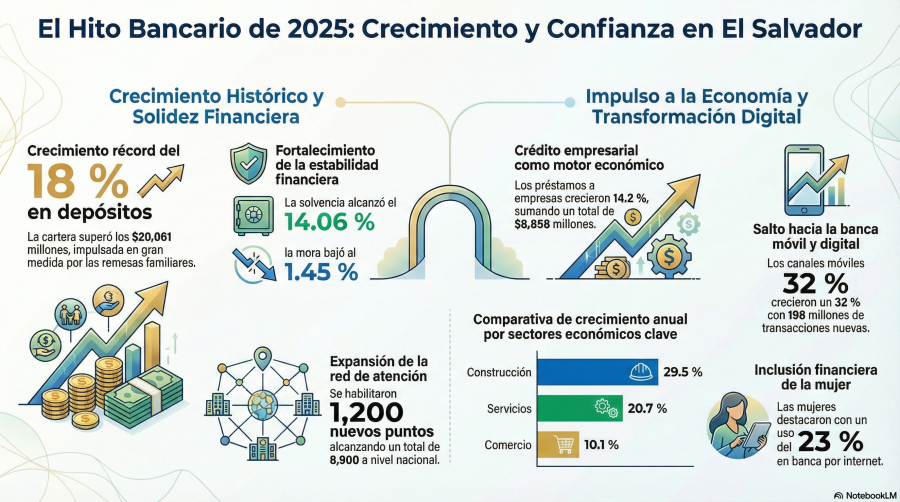

Bancoagrícola se mantiene como líder del sector, conformado por 13 instituciones bancarias comerciales que, en conjunto, suman a octubre más de $28,099.6 millones en activos, $18,591.1 millones en préstamos netos y $21,960.8 millones en depósitos.

En detalle, la cartera de activos de Bancoagrícola cerró en octubre en $6,982.3 millones, $1,104.8 millones adicionales en comparación con igual período de 2025, lo que representa un crecimiento del 18.7 %, de acuerdo con la Asociación Bancaria Salvadoreña (Abansa).

La cartera de préstamos llegó a $4,573 millones, con un aumento de $375.2 millones (8.9 %) frente a 2024, mientras que los depósitos superaron los $5,726.6 millones, con un crecimiento de $1,233.9 millones (27.4 %).

El crecimiento récord en depósitos es reflejo de la dinámica del país, aseguró Pinilla. “Los flujos vienen de distintas índoles: una parte de las remesas, pero también hemos visto inversión de las empresas, inversionistas internacionales trayendo recursos y personas generando ahorros”, explicó.

Músculo digital y sostenibilidad

El ejecutivo detalló que la aplicación móvil del banco alcanza más de 750,000 usuarios, equivalentes al 44 % de los más de 1.7 millones de clientes que atiende la institución.

A través de esta plataforma se han desembolsado más de $100 millones en créditos digitales, mientras que la cartera de depósitos de empresas supera los $100 millones.

Pinilla también destacó el desempeño de la aplicación Nequi, lanzada a finales de 2024, que se convirtió en la de mayor número de descargas en El Salvador durante 2025. Además, el 30 % de sus clientes no contaban previamente con servicios bancarios y el 71 % son salvadoreños menores de 35 años.

La pasarela de pago Wompi, por su parte, ha facturado más de $68 millones de 30,000 clientes afiliados, entre micro, pequeños y medianos empresarios.

Entre 2020 y 2025, Bancoagrícola ha desembolsado más de $7,900 millones en negocios con propósito, lo que representa un 43.8 % de cumplimiento de la meta de superar los $18,000 millones para 2030. Esta cartera se distribuye en $2,400 millones en inclusión financiera, $4,700 millones en tejido productivo y $700 millones en construcción de ciudades y comunidades más sostenibles.

La institución calcula que los negocios con propósito han mitigado más de 212,000 toneladas de emisiones de dióxido de carbono (CO₂), generado más de 471,000 megavatios (MW) de energía limpia y permitido el ahorro de 212,000 metros cúbicos de agua.

“Esto nos vincula con la sostenibilidad y la productividad. Además, facilita la inversión con enfoque social y sostenible, promueve inversiones más responsables y contribuye a que las ciudades y comunidades sean más sostenibles”, afirmó.

Pinilla adelantó que antes del cierre de 2025 lanzarán el primer bono azul de El Salvador, en acompañamiento del BID Invest, dirigido a proyectos de gestión de agua, conservación de ecosistemas hídricos y economía azul.