La Cámara Salvadoreña de la Industria Textil, Confección y Zonas Francas (Camtex) prevé que las exportaciones del sector caigan entre un 3 % y un 4 % al cierre de 2025, pero augura una recuperación de los envíos durante el primer semestre y finales de 2026.

La directora ejecutiva de Camtex, Patricia Figueroa, aseguró que desde hace algunos años las situaciones internacionales han empujado al sector a reducir las exportaciones; sin embargo, la caída ha sido menos brusca en 2025 que en períodos previos, según datos de la gremial.

Camtex plantea que, entre enero y octubre de 2025, El Salvador exportó $1,682.26 millones, un 4.6 % por debajo de los $1,764.23 millones que se contabilizaron durante el mismo período del año pasado.

Estos datos confirman una caída menos profunda que la reducción interanual de un 18 % que se reportó en los primeros 10 meses de 2023, y de la baja de un 9.8 % registrada en 2024.

“Pese a los retos y la caída, esa contracción ha disminuido año con año en los últimos tres años, para nosotros esa es una excelente noticia” señaló Figueroa.

La cifra se mantendría en negativo al cierre de este año, por debajo de los $2,090.8 millones en exportaciones que el sector comercializó en 2024.

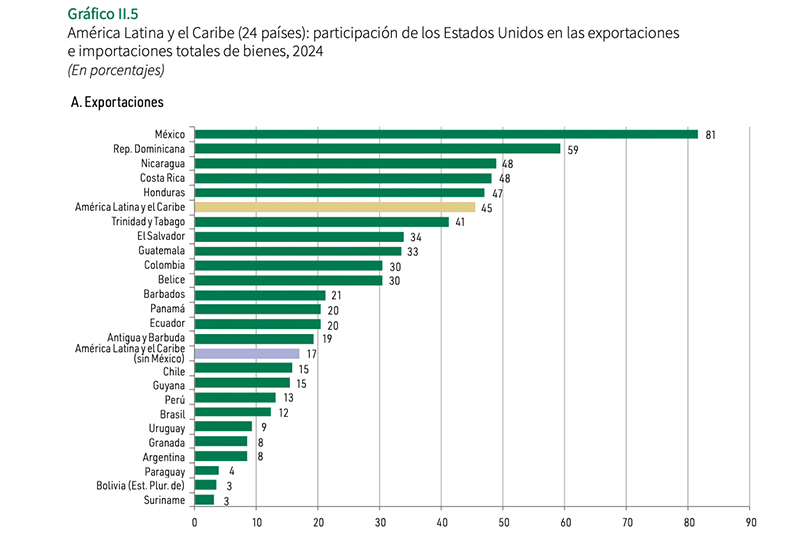

En el último año, el sector textil y confección fue de los más golpeados por la imposición arancelaria de un 10 % por parte de Estados Unidos, junto a una lista de 90 países.

La medida impactó directamente al sector, porque, según Camtex, la marca deseaba que fuera el empresario que manufactura el que absorbiera ese 10 %. “Este sector tiene márgenes cortos, esa incertidumbre no permitió que nos recuperáramos antes”, puntualizó la directora ejecutiva de la Cámara.

La directora ejecutiva de Camtex, Patricia Figuero, aseguró que el acuerdo de eliminación de aranceles anunciado por Estados Unidos refuerzan la relación bilateral con El Salvador y otorga ventaja internacional al sector.

Video: Jaqueline Villeda pic.twitter.com/EwRFFroqZH

— Diario El Mundo (@ElMundoSV) December 11, 2025

Pedidos en pausa

Tras una clara incertidumbre y una temida guerra comercial con China, la Administración de Donald Trump anunció en noviembre que reduciría a un 0 % los aranceles en algunos productos y sectores específicos, como textil y confección para El Salvador y Guatemala.

Pese a las buenas noticias, Camtex reconoce que si la medida se hubiera anunciado antes, como en julio, las expectativas del sector serían muy diferentes.

Figuero aclaró que el acuerdo de reducción de aranceles aún no está vigente, pero que esperan que “a fin de año” el sector tenga buenas noticias con la entrada en vigor de la medida.

Para Camtex, el acuerdo se traduce como una herramienta para garantizar las cadenas de suministros en beneficio de Estados Unidos y El Salvador.

Además, la reducción representa una ventaja ante los proveedores asiáticos que aún mantienen tasas por arriba de un 15 %.

“Con el acuerdo ya firmado vamos a tener el cero, lo cual nos pondría en franca ventaja en poder competir mejor con la proveeduría asiática”, señaló Camtex.

Como consecuencia directa de los aranceles, muchos clientes pusieron en pausa sus órdenes en las plantas que operan en El Salvador, una situación que podría cambiar cuando la eliminación arancelaria entre en función, empujando mayores niveles de optimismo para el sector.

Recuperación

Los empresarios esperan que 2026 las exportaciones crezcan bajo un nivel conservador, pero más esperanzador que este año, aventajado por el efecto de la inversión que el sector tiene programado para los próximos meses o que ya ejecuta.

“(El crecimiento en 2026 será) conservador (en) un 2 % a 3 %, igualarlos, llegar más o menos, porque todo tiene que empezar a darse para que podamos ver estos resultados”, añadió Figueroa.

La directora ejecutiva de Camtex también espera que la situación dinamice el empleo que, para el 2024, sumó más de 63,000 puestos directos.

Sin embargo, la cifra está por debajo de los registros de hace cuatro años, tras una pérdida de 10,000 a 12,000 empleos.

“No nos extraña esa baja, por los reacomodos, porque cuando había una reconfiguración de la cadena de suministros, también los corporativos de las empresas hacen movimientos que golpean a la industria, pero aún con todo esto y comparado con lo que sentimos, siento que ha sido un golpe que hemos podido manejar bastante bien”, indicó Figueroa.

La empresa privada tiene entre sus expectativas empezar a generar más empleo en los próximos meses a través de las nuevas inversiones.

El sector de textil y confección es uno de los principales en la economía salvadoreña, constituido en el puesto número 11 de proveedor de prendas de vestir en Estados Unidos y participante de un 30 % de las exportaciones totales que salen desde El Salvador.